Ипотека вернулась, но лишь для богатых

Чтобы дали кредит на жилье, нужны 50% взноса, богатый поручитель и зарплата от 10 тысяч.

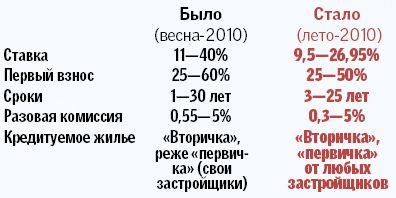

Чем дальше кризис, тем больше банков заявляют о готовности давать кредиты на покупку жилья. Если в конце марта таких банков было 19, то теперь — 24. Причем их условия изменились в лучшую сторону почти по всем параметрам. Пожалуй, одно из главных изменений — готовность банков кредитовать «первичку». Если весной взять кредит на нее можно было, только если дом уже сдан в эксплуатацию или его постройку контролирует банк, то теперь сразу 6 банков готовы выдавать кредиты на строящееся жилье от любых застройщиков. Одно «но»: такие кредиты даются только под залог уже имеющейся «вторички», то есть банк прокредитует покупку второй квартиры.

СТАВКИ-СТАВКИ. Радуют и ставки по кредитам. Если весной они достигали 40% годовых, то теперь — не больше 28%, а средние ставки снизились с 22—26% до 20—24%. Причем больше всего упали так называемые плавающие ставки (обычно они привязаны к процентам по вкладам и регулярно пересматриваются) — по разным банкам до 6% от весеннего уровня. Правда, обольщаться рано — как только экономику или финансовый сектор снова залихорадит, плавающие ставки снова уплывут вверх вслед за стоимостью вкладов. А «свое» первичное жилье банки, как и прежде, кредитуют под скромные ставки: раньше это было от 11—15% годовых, а теперь — от 9,5%. Ставки упали, а сроки, наоборот, стали больше. Некоторые банки увеличили их с 5—10 лет до 7—15, хотя минимальный срок кредита в большинстве случаев так и остался на уровне 3—5 лет, а вот максимум теперь не 30 лет, как весной, а 25 (на первичное жилье от банковского застройщика). Большая же часть банков кредитует в среднем на 15—20 лет.

ВЗНОС И ТРЕБОВАНИЯ. Они остались драконовскими. Как и прежде, банки требуют от заемщика внести из своего кармана не меньше 40—50% цены квартиры. Меньший первый взнос (25—35%) требуется при кредитовании «первички». Также банки готовы рассматривать только официальные доходы и нередко требуют подтверждающие документы по «левым» доходам (хотя бы выписки по счетам, на которые эти деньги регулярно поступают и хранятся). Подтвержденные доходы должны быть как минимум в 2 раза больше, чем платеж по кредиту. Это проблематично, если кредит берется на небольшой срок (до 10 лет), так как платежи по кредиту будут слишком велики. Если покупать квартиру за $60 тыс., то в месяц надо будет платить около 5000 грн. при первом взносе 50%, около 7000 грн. — если 30%, а значит доходы должны быть 10 и 14 тыс. грн. соответственно.

Если доходов не хватает, банк потребует поручителя. Хотя в части банков нас сразу предупредили, что поручитель нужен в любом случае. Причем желательно, чтобы это были жена или муж (если заемщик не одинок) или кто-то из родственников.

Хотя в требованиях к заемщикам есть и послабления. Весной почти все банки требовали от них для рассмотрения заявки бумаги на выбранную квартиру. Проблематичность этой схемы в том, что банки теперь рассматривают документы до месяца, а иногда и больше. При этом покупатель рискует лишиться внесенного задатка за квартиру. Теперь же, как мы узнали, несколько банков вернулись к докризисной схеме: сначала по документам оценивают платежеспособность заемщика, и только потом тот начинает искать квартиру.

ПОРТРЕТ ЗАЕМЩИКА

Кто сегодня может получить ипотечный кредит

-

Госчиновники высокого ранга

-

VIP-клиенты банков

-

Редкие представители среднего класса и выше (руководящие должности в средних и крупных компаниях, предприниматели)

-

Работающие в торговле, сфере услуг или в самих банках

-

Ежемесячный доход 10—15 тыс. грн. (в регионах — не менее 5 тыс. грн.)

-

Возраст 30—40 лет

-

Женатые/замужние

-

Жители Киева, реже — городов-миллионников

-

Имеют 50—70% денег на желаемую квартиру

-

Покупают вторую квартиру (есть залоговое имущество)

Источник: опрос банкиров

Кликните по изображению для увеличения

ДО ПРЕЖНИХ ТЕМПОВ ДАЛЕКО

Хотя условия кредитов и стали заметно мягче, массовой ипотеки пока нет. По неофициальным данным из банков, выдачи кредитов на жилье у них — явления единичные. В одном из банков нам признались, что с весны по всей Украине выдали меньше 10 займов. Риелторы подтверждают это. «Для риелторов покупка квартиры в кредит — сегодня исключение. 99% всех сделок происходят за счет собственных средств», — сказал нам президент Союза специалистов по недвижимости Киева Игорь Однопозов. По мнению риелторов и самих банкиров, причины этого: застой на рынке недвижимости — отсутствие спроса на жилье и снижение цен на него, а также отсутствие у желающих купить жилье достаточного запаса средств для первого взноса и официальных доходов для подтверждения платежеспособности.

Прогнозы противоречивые. С одной стороны, банкиры обещают дальнейшее снижение ставок (по мнению зампредправления «Эрсте Банка» Светланы Черкай, до конца года ставки могут снизиться до 17% годовых со сроком 10 лет и 30%-ным первым взносом). К тому же будет увеличиваться число банков-кредиторов (эту тенденцию мы от квартала к кварталу фиксируем в наших обзорах). С другой стороны, доступной ипотека станет не скоро. Опрошенные нами эксперты называют разные сроки, когда ипотека вернется на докризисный уровень — от 2012-го до 2015 года. Но, скорее всего, доступнее ипотека станет раньше. Только процесс этот будет постепенным: поначалу условия останутся такими жесткими, как сегодня, а в течение тех самых 3—5 лет занять на покупку жилья будет все легче и легче.

Что делать? — спросите вы. Нам кажется, что лучше переждать. Если, например, сегодня вам хватает первого взноса для кредита, но зарплата не совпадает с требованиями банка или, наоборот, с зарплатой порядок, но первый взнос маловат, то буквально через полгода—год ситуация для вас изменится. Во-первых, наши эксперты ожидают дальнейшего снижения цен (по мнению Светланы Черкай, — еще на 15—20% до конца года), во-вторых, будут снижаться ставки, а, возможно, и требования по первому взносу. И тогда, через те же полгода—год, вы в глазах банка будете выглядеть лучше. Покупать же жилье сегодня можно тем, у кого уже есть 70—80% от его стоимости, имеется большой официальный доход и жилищный вопрос стоит по важности на первом месте. При этом не стоит забывать, что, по мере снижения ставок по вкладам и кредитам, у вас есть право обратиться к банку с просьбой снизить ставку в соответствии с рыночными тенденциями.

Источник: "Сегодня"

Підписуйтесь на наш Telegram канал, щоб знати найважливіші новини першими. Також Ви можете стежити за останніми подіями міста та регіону на нашій сторінці у Facebook.